フリーランスになるとクレジットカードが作りにくいと思っていませんか?

実際にはそれ程作りにくいということもなく、しっかりと要点さえ押さえておけば駆け出しのフリーランスの方でも簡単に作ることができます。

基本的にフリーランスになるとクレジットカードを使うシーンが多いので、必ず2枚ないし3枚程度はクレジットカードが必要になってきます。

今回はそんなクレジットカードのことで悩んでいるフリーランスの方のために、フリーランスのクレジットカードの賢い作り方や、おすすめのクレジットカード等について詳しく解説していきます。

- フリーランスだけどクレジットカードが作れるか不安な方

- フリーランスにおすすめのクレジットカードを知りたい方

- フリーランスのクレジットカードの選び方を知りたい方

フリーランスにクレジットカードが必要な理由

フリーランスにクレジットカードが必要な理由としては、主に2つあります

- 経費計算が楽になる

- 支払いを先延ばしできる

大きな理由としては、上記の2つで特に支払いを先延ばしにできることは駆け出しのフリーランスにとっては、かなり助かるのではないでしょうか。

以下から詳しくそれぞれ見ていきましょう。

フリーランスにクレカが必要な理由①:経費計算が楽になる

フリーランスになると毎年年度末に「確定申告」を行います。

これはあなたのその年の所得に応じて収める税金額を割り出すために必要な手続きで、その年の1月から12月までの収益と経費をそう計算して割り出します。

そのため、フリーランスの方は毎月しっかりと経費計算をする必要性があるのですね。

そうなった場合、個人で管理するのはかなり手間がかかりますが、クレジットカードを利用することで全て自動でデータ管理することが可能になります。

今は「クラウド会計ソフト」を利用している方が殆どですので、クレジットカードと連携させて利用することで全て自動管理することができるわけですね。

フリーランスにクレカが必要な理由②:支払いを先延ばしできる

フリーランスの報酬の支払いは基本的には、来月に末になることが多いです。

請求書を発行する際には、今月締めの来月末支払いで日にちを指定するので基本的には今月の報酬は来月に支払われます。

そうなると、今月利用したお金の支払いが出来なくなってしまうので、クレジットカードを利用することで来月末に先延ばしにして、対応することはかなりフリーランスにとっては助かるわけですね。

もちろん、これはあくまでもクレジットカード会社が一時的に立て替えてくれているだけなので、間違っても自分の報酬額以上は使いすぎないように注意してください。

フリーランスがクレジットカードを持つメリットとデメリット

フリーランスがクレジットカードを持つ、メリットとデメリットについて詳しくみていきましょう。

クレジットカードのメリットについては、大体イメージできると思いますが意外にもデメリットについては、しっかりと把握していない方が多いのではないでしょうか。

フリーランスがクレジットカードを持つメリット

フリーランスがクレジットカードを持つメリットは、大きく分けて9つあります。

- 経費の流れを把握できる

- 海外でキャッシングができる

- 現金がなくてもクレカでものが買える

- ATM手数料の節約になる

- マイルやポイントが貯まる

- 関連施設の優待や割引が受けられる

- ゴールドカード以上なら空港のラウンジが無料で使える

- 海外障害保険やショッピング保険が付帯されている

- 身分証明やステイタスの証明になる

正直、フリーランスがクレジットカードを持たないというのは、あり得ないといっても過言ではないぐらい多くのメリットがあるわけですが、これだけだと分かりにくいので以下からそれぞれ詳しくメリットを解説していきますね。

クレカのメリット①:経費の流れを把握できる

「フリーランスにクレジットカードが必要な理由」の章でも解説した通り、フリーランスは年度末に確定申告が必要になります。

そのため、しっかりと経費の流れを管理してないと後で経費計算に時間がかかってしまうため、出来るだけクレジットカードを利用することが重要になってきます。

筆者もフリーランス3年目ですが、支払いは殆どクレジットカードで行い、全て経費管理はクラウド会計ソフトに任せています。

クレカのメリット②:海外でキャッシングができる

フリーランスの中には海外で活動されている方も少なくありません。

国内で活動されている方も、海外旅行へ行くことがあると思いますが、そんな時にクレジットカードを持っていると海外のATMで簡単にキャッシングすることができます。

キャッシングとは、現地でクレジットカードを利用してお金をおろす行為ですが、クレジットカードがあればどこの国でも必要な時に、現地のお金を現金でおろすことが可能です。

クレカのメリット③:現金がなくてもクレカでものが買える

クレジットカードがあれば手元に現金がなくても、欲しいものがその場で直ぐに購入することができます。

クレジットカードで支払うことで、前述した通り購入額の支払いは来月に繰り越させるので、フリーランスにとってもかなりありがたいですね。

特に高価なものを購入する時は、クレジットカードで支払うことが多いので持っているいると何かと便利です。

クレカのメリット④:ATM手数料の節約になる

クレジットカードを利用することで、現金を引き出すこともないので毎回のATM手数料の節約になります。

大体のATMが一回の手数料として100〜200円前後かかりますが、これも回数が重なるとかなりバカにならない金額になりますよね。

ですが、クレジットカードだと手数料がかからないので、現金を使うよりも節約になるわけです。

クレカのメリット⑤:マイルやポイントが貯まる

クレジットカードの中には、マイルやポイントが貯まるものが多いです。

例えば、フリーランスに大人気の”楽天カード”は支払いの時に、必ず楽天ポイントが貯まるようになっています。

1ポイントにつき1円として、指定のお店やサービスサイトで利用できるので大変便利ですね。

クレカのメリット⑥:関連施設の優待や割引が受けられる

クレジットカードにはカード会社によって、関連施設の優待や割引が受けれる特典がそれぞれあります。

内容はそれぞれカードの運営会社によりますが、それらのカード会社が発行しているクレジットカードを保持しているだけで特典を受けることができるので、その点もしっかりと比較しながらクレジットカードを選んで利用すると良いですね。

クレカのメリット⑦:ゴールド以上なら空港のラウンジが無料で使える

クレジットカードにはそれぞれランクがあります。

- シルバーカード(一番スタンダード)

- ゴールドカード

- プラチナカード

- ブラックカード

それぞれのランクにより受けられる特典が違ったするわけですが、それに比例してクレジットカードの年会費も上がるのでその点はしっかりと把握しておかなければなりません。

ゴールドカード以上のランクだと、世界各国の空港ラウンジが無料で使えるので海外へよく行かれる方は、一枚持っておくと大変便利ですね。

もちろん、クレジットカードの年会費も経費として計算することは可能です。

クレカのメリット⑧:海外傷害保険やショッピング保険が付帯されている

クレジットカードには種類にもよりますが、海外障害保険やショッピング保険が付帯されていることがあります。

海外傷害保険とは、海外旅行中にもしも病気や怪我等になった場合に病院でかかった費用を、制限額内であれば支払ってくれる制度です。

中には適応条件などもありますが、海外で活躍するフリーランスの多くは、クレジットカードの付帯保険を利用しているので、もしもあなたがこれから先海外を拠点にフリーランス活動をされるのであれば必ず必要になってきます。

クレカのメリット⑨:身分証明やステイタスの証明になる

クレジットカードは身分証明書の代わりにもなります。

利用シーンとしては、海外のホテルのチェックインやもしも海外でパスポートをなくして再発行する場合などに、よく身分証明するものとして使われることが多いです。

また当時に、クレジットカードはステイタスの証明にもなりますね。

クレジットカードを保持しているということは、社会的な信用を得ている証拠になるのでそれだけでも評価対象になり、クレジットカードを利用している年数が長いとそれだけであなたの信用度は上がり、新しいクレジットカードも作りやすくなります。

フリーランスがクレジットカードを持つデメリット

次に、フリーランスがクレジットカードを持つデメリットについてみていきましょう。

デメリットについては、大きく分けて4つあります。

- 年会費がかかる場合もある

- 不正利用される恐れがある

- 使い過ぎてしまう場合がある

- リボ払いや分割払いは手数料がかかる

これだけだと分かりにくいので、以下からそれぞれ詳しく解説しますね。

クレカのデメリット①:年会費がかかる場合もある

世界で一番高いと言われているクレジットカードの年会費は、350,000円の「センチュリオンカード(ブラックカード)」ですね。

入会費でも50万円かかるため、フリーランスの中でもよほど稼いでいる方しか保持していないでしょう。

これはあくまでも極端な例ですが、フリーランスが保持するクレジットカードの中にはこのように年会費がかかるものがあるということをしっかりと念頭に置いておきましょう。

契約時はしっかりとどのくらい年会費がかかるのか、入会金等はかからないのかチェックすることが大事ですね。

クレカのデメリット②:不正利用される恐れがある

クレジットカードは盗まれると不正利用される可能性があります。

特に海外ではATM等で「スキミング被害」にあわれる方が多く、そのような被害があることをしっかりと把握していないと、悪用される可能性が高いのでしっかりとご契約前にクレジットカードを利用した被害についても調べることが大事ですね。

知っていないと防ぎようがないので、クレジットカードをご契約される方はそういったリスクもあることも覚えておきましょう。

クレカのデメリット③:使い過ぎてしまう場合がある

クレジットカードを保持していると、ついつい使い過ぎてしまう方がいます。

クレジットカードには限度額が設けてありますが、フリーランスである以上あなたの月々の報酬額以上に使い過ぎてしまうと、支払いができなくなってしまうのは火を見るよりも明らかですね。

金銭管理はフリーランスには必要不可欠な能力なので、それが出来ない方はフリーランスには向いていないかもしれません。

クレカのデメリット④:リボ払いや分割払いは手数料がかかる

クレジットカードは、基本的には支払い方法を選べるようになっています。

支払い方法の種類としては、

- 一括払い

- リボ払い

- 分割払い

の3択ですね。

個人的には必ず「一括払い」を推奨して欲しいのですが、場合によってはリボ払いや分割払いを選択することもあるでしょう。

クレカの”リボ払い”とは、毎月の支払額を自分で決めた額だけ分けて支払う方法です。

また、クレカの”分割払い”とは、買い物ごとの支払いを分割で支払う方法ですね。

これらの支払い方法は、どちらも手数料がかかりますので必ずその点を把握した上でご利用ください。

フリーランスがクレジットカードを作る際の5つの注意点

フリーランスは何かとクレジットカードが作りにくいと言われることが多いですが、しっかりと要点さえ押さえておけば簡単に作ることができます。

クレジットカードを作る際の注意点としては、全部で5つあります。

- フリーランスの勤務先

- 屋号があるとクレカが作りやすい

- 審査に落ちると半年間、他の審査でも不利になる

- 一度に複数のクレカに申し込まない

- 固定電話番号があった方が良い

これらをしっかりと把握してクレジットカードを申し込む際に気をつけておけば、まず審査に落ちることはありません。

以下からそれぞれ解説していきますね。

クレカを作る際の注意点①:フリーランスの勤務先

フリーランスの勤務先として、「自宅」を指定する方が多いと思われますがクレジットカードの審査に通るには、出来るだけ自分の「オフィス」の住所を記入しておいた方が審査に通りやすいです。

もちろん、クレジットカードによっては自宅でも普通に審査に通るのですが、万が一それで落ちた場合はオフィスの住所を利用してみてください。

幸い、今はレンタルオフィスやシェアオフィスなど、様々なフリーランス向けのオフィスがあるので大変便利ですね。

クレカを作る際の注意点②:屋号があるとクレカが作りやすい

フリーランスになると開業届を提出すると思われますが、開業届を最寄りの税務署へ提出すると、屋号が使えるようになります。

この屋号とは、簡単に言ったらあなたが運営する会社名のようなもので、クレジットカードを申し込む際に開業届で税務署に提出した屋号で申請を行うと審査に通りやすいです。

特にクレジットカードを個人用と事業用で分ける方は、屋号は必ず必要なのでこの点も把握しておきましょう。

クレカを作る際の注意点③:審査に落ちると半年間、他の審査でも不利になる

万が一、クレジットカードの審査に落ちてしまうと、それから約半年間は他の審査でも不利になります。

ですので、クレジットカードを作る際には気軽に個人情報を入力して、適当に申し込まないように注意してください。

欲しいクレジットカードがあるのであれば、要点を押さえて慎重に手続きを踏むようにしましょう。

クレカを作る際の注意点④:一度に複数のクレカに申し込まない

クレジットカードを複数枚作る方も多いと思いますが、間違っても一度に複数枚のクレジットカードに申し込まないようにしてください。

これは前述した③の「審査に落ちると半年間、他の審査でも不利になる」に関連しますが、最初のクレジットカードに落ちてしまった場合、必然的にその他のクレジットカードの審査も厳しくなってしまいます。

そうなると、連続して審査に落ちたことになりあなたの信用度もガタ落ちになってしまうので、それを避けるためにクレジットカードを申し込む際には一枚ずつ行うようにしましょう。

クレカを作る際の注意点⑤:固定電話番号があった方が良い

フリーランスの方でクレジットカードを申し込む際に、個人の携帯電話番号を記載する方がいると思われますが、それだと審査は通りにくいです。

携帯電話番号と固定電話番号では明らかに、固定電話の方がカード会社の信頼性が高いので万が一固定電話がない場合は、実家の電話番号を記載するなどの処置を行ってくださいね。

一番良いのは携帯電話も、固定電話もどちらも記載されている状態です。

フリーランスのクレジットカードの選び方

フリーランスのクレジットカードの選び方について、以下に詳しくまとめてみました。

- 用途に沿って選ぶ

- 年会費が必要かどうかで選ぶ

- 銘柄で選ぶ

- 海外保険付帯かどうかで選ぶ

フリーランスがクレジットカードを利用する際には、どのような用途で利用するのかを考えて申し来ないといけません。

ただ、沢山のクレジットカードを保持していても前述した通りクレジットカードにはリスクがあるので、それだとリスクを抱えているだけになります。

選び方については、以下からそれぞれ詳しく解説していきますね。

クレカの選び方①:用途に沿って選ぶ

フリーランスのクレジットカードの用途としては、大きく分けて個人用と事業用に分けられます。

個人用とは、プライベートであなたが使うクレジットカードになりますね。

事業用とは、あなたが決めた屋号で発行したビジネスで使うクレジットカードになります。

実際には、ほとんどのフリーランスが分けて利用していないのですが、事業が大きくなると経費計算が混合してしまっては、経費にできるものと出来ないものが混ざってしまうので分けて利用した方が無難ですね。

個人用と事業用のおすすめクレジットカードは、後の章で詳しくご紹介していますのでそちらをご参照ください。

クレカの選び方②:年会費が必要かどうかで選ぶ

クレジットカードには前述した通り、年会費がかかるものがあります。

駆け出しのフリーランスの方だと出来るだけ、無料で使えるクレジットカードがいい人が多いと思いますが、そういった方は「楽天カード」などが比較的審査が通りやすく、年会費無料で作れるのでおすすめですね。

年会費がかかるものでも、楽天プレミアムカードなどは特典が大変魅力的なので検討されても良いかもしれません。

クレカの選び方③:銘柄で選ぶ

クレジットカードにはそれぞれ発行する時に、銘柄を選ぶことができます。

銘柄の種類としては、

- VISA(ビザ)

- MasterCard(マスターカード)

- JCB(ジェーシービー)

- アメリカン・エキスプレス(アメックス)

- ダイナースクラブ(ダイナース)

- 銀聯(ユニオンペイ)

の6種類があり、それぞれ特徴が異なります。

メジャーなところで言えば、VISAとマスターカードですが大体この2枚の種類のクレジットカードを持っていると、困ることはまずないでしょう。

もし万が一、クレジットカードの銘柄で迷った際には、VISAカードを選びましょう。

理由としては、VISAカードが一番世界中で使える銘柄だからです。

クレカの選び方④:海外保険付帯かどうかで選ぶ

クレジットカードには、海外で使える保険が付帯されているものがあります。

この手のクレジットカードを持っているフリーランスは、海外を拠点に活動されている方が多く、もし万が一現地で怪我や病気になった場合に病院にかかる場合は全て持っているクレジットカードの保険でカバーすることができます。

人によっては複数枚の海外保険付帯のクレジットカードを保持しており、それらは合わせて利用することも可能なので、高額な海外保険に加入するよりも無料のクレジットカード付帯の海外保険を利用した方がお得なんですね。

フリーランスでクレカ発行がされやすい人とされにくい人の特徴

フリーランスの方の中には、ストレスなくクレジットカードが発行される方と、そうでない方がいます。

その違いとは、大きく分けて2つあり

- 既存のカード発行履歴や利用歴があるかないか

- あなたの年齢とフリーランスとしての活動歴のバランスが良いかどうか

によって影響してくるわけです。

と言ってもこれだけだと分かりにくいので、以下に「発行されやすい人の特徴」と「発行されにくい人の特徴」を分かりやすくまとめてみました。

フリーランスでクレカが発行されやすい人の特徴

- フリーランスとして3年以上活動している

- 既存のクレカの発行履歴や利用歴がある

- フリーランスとしての収入が安定している

フリーランスでクレジットカードが発行されやすい方の特徴としては、やはりある程度既存のカードを利用した経歴がある方でしょう。

逆に、駆け出しのフリーランスがなぜクレジットカードの審査に通りにくいかは、フリーランスとしての実績がないからに他なりません。

もしそういった方でクレジットカードの審査に不安がある方は、会社員や公務員のうちに作ることをおすすめします。

フリーランスでクレカが発行されにくい人の特徴

- フリーランスとしての実績が浅い

- 収入源の確保ができていない

- 同居している家族が居ない

- 過去に事故情報がある

フリーランスの方は、同居している家族がいるかいないかでも、クレジットカードの審査に大きく影響してきます。

同居している家族がいる場合は、世帯年収を書く欄があるのですが同居していなければ記入することができません。

何かとフリーランスは収入が不安定なので、そういった点でも発行されにくかったりもするのですね。

また、過去に事故情報がある方もクレジットカードの発行は困難でしょう。

事故情報とは、債務整理を行なったことがある方や、返済を長期延滞している方を指します。

そういった方は、かなり新規のクレジットカードの発行は困難になるので覚えておきましょう。

フリーランスにおすすめの個人用クレジットカードTOP3

フリーランスにおすすめの個人用のクレジットカードを、数ある中ら3つに絞ってここではご紹介しています。

どれも海外保険付帯の、とても魅力的なフリーランスにおすすめのクレジットカードなので、是非とも参考にしてみてくださいね。

それでは以下から、それぞれ特徴を詳しく解説していきます。

おすすめ個人用クレカ①:楽天カード

公式サイト:楽天カード

年会費無料の一番フリーランスの個人用カードとして、おすすめのクレジットカード「楽天カード」。

支払い時には必ず楽天ポイントが付与される他、ネットバンクである楽天銀行と合わせて利用することで、スマホ一台で簡単に送金等の操作が可能となっています。

利用状況等も全て専用のスマホアプリで確認できるので、大変便利です。

<こんな人におすすめ>

- 駆け出しのフリーランスの方

- 楽天銀行を利用している方

- 利用状況をスマホアプリで簡単に確認できる方が良い方

\

おすすめ個人用クレカ②:三井住友VISAクラシックカードA

公式サイト:https://www.smbc-card.com/nyukai/card/classic.jsp

年会費1,350円(初年度無料)のクレジットカード「三井住友VISAクラシックカードA」。

特徴はショッピング利用可能枠が最大で80万円まであることと、海外旅行保険がかなり手厚いことでしょう。

筆者自身も海外へ行くことが多いので、海外保険目当てで作りましたが、フリーランスの方で海外を拠点に活動されている方には大変おすすめです。

<こんな人におすすめ>

- 出来るだけショッピング利用可能枠が多い方が良い方

- 海外で活動されているフリーランスの方

- 海外保険が手厚い方が良い方

おすすめ個人用クレカ③:エポスカード

公式サイト:https://www.eposcard.co.jp/index.html

年会費無料のフリーランスに大人気のクレジットカード「エポスカード」。

エポスカードは、デメリットが見つからないといっても過言ではないほどの使い勝手の良いクレジットカードです。

その特徴は、全国7000店舗以上で優待・特典を受けることができる他、海外障害保険も自動で付帯されるので大変便利なところでしょう。

<こんな人におすすめ>

- フリーランスに大人気のクレジットカードを利用したい方

- 出来るだけ利便性が高く、デメリットがないクレジットカードが良い方

- 優待・特典をたくさん受けれるクレジットカードが良い方

フリーランスにおすすめの事業用クレジットカードTOP3

ここでは、フリーランスにおすすめの事業用のクレジットカードを、3つに絞ってご紹介しています。

クレジットカードは、個人用と事業用を分けて利用したいと考えている方は、是非とも参考にしてみてくださいね。

以下からそれぞれ詳しく解説していきます。

おすすめ事業用クレカ①:アメリカン・エキスプレス・ビジネス・カード

公式サイト:https://www.americanexpress.com/jp/credit-cards/green-business-corp-card/

年会費12,000円とちょっと高めですが、それに見合った特典を受けることができる、ビジネス用のクレジットカード「アメリカン・エキスプレス・ビジネス・カード」。

アメックスビジネスカード(略称)は、一般的なゴールドカード以上の特典を受けれるため、空港ラウンジの利用や四半期管理レポートの配布など安心のプロテクション機能であなたのビジネスをサポートしてくれます。

しかも、アメックスビジネスカードは他の法人カードの中でも入手しやすく、起業してから1年目の方でも審査が通りやすいです。

<こんな人におすすめ>

- ゴールドカード並みの特典を受けたい方

- 駆け出しフリーランスの方

- 出来るだけ審査が通りやすい法人カードを探している方

おすすめ事業用クレカ②:セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

公式サイト:https://www.saisoncard.co.jp/amex/platinumbusiness/

年会費20,000円で、プラチナ特典を受けることができるクレジットカード「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」。

キャンペーン期間中に申し込むことで、永久不滅に使えるポイント9000円相当をもらえることが出来るので、実質初年度は年会費1万円程度で済みます。

カードの特徴としては、やっぱり申し込みで取得可能なプラチナカードというところでしょう。

基本的にはプラチナカードは、「招待」されないと入手することができないのですが、セゾンプラチナカードの場合は申し込むだけで入手することができます。

<こんな人におすすめ>

- プラチナカードが欲しい方

- ステイタスの高いクレジットカードが欲しい方

- 空港ラウンジを活用できるプライオリティパス付帯の方が良い方

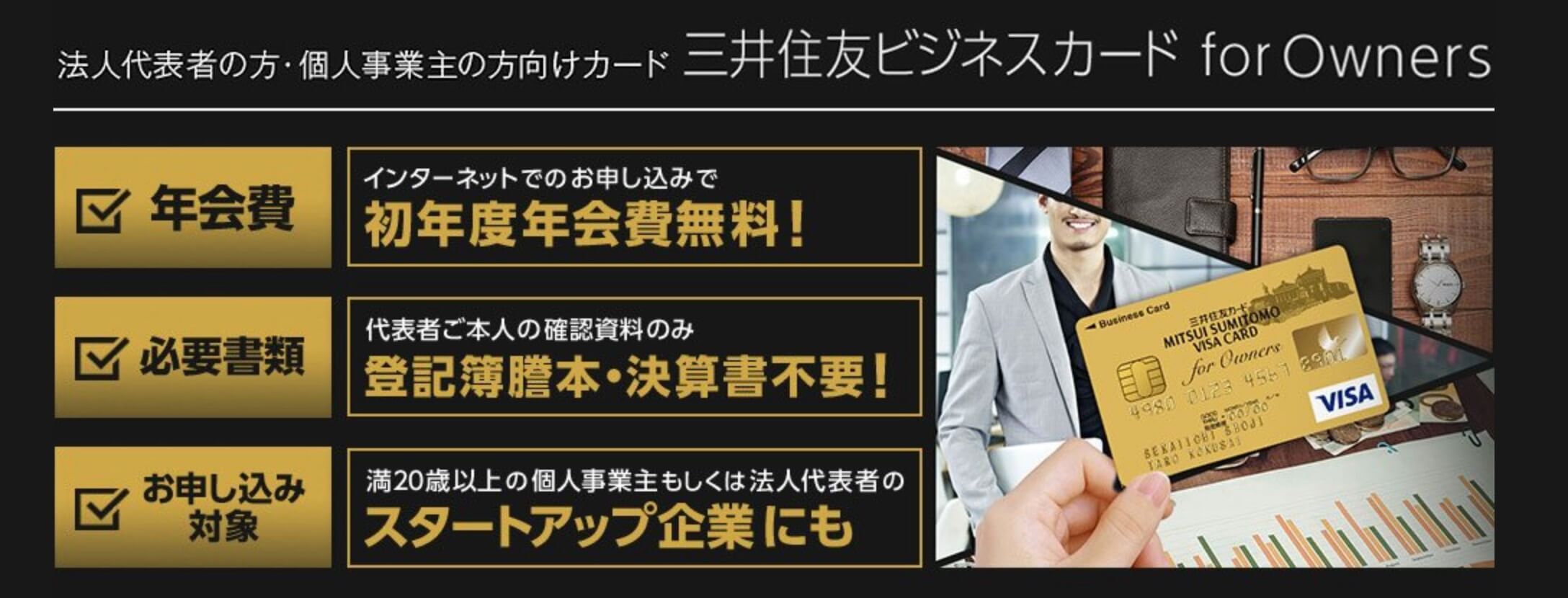

おすすめ事業用クレカ③:三井住友ビジネスカード for Owners クラシック

公式サイト:https://www.smbc-card.com/camp/bs_owners/index.jsp

年会費1,250円(初年度無料)のかなりコスパが良い法人クレジットカード「三井住友ビジネスカード for Owners クラシック」。

他の法人カードのように目立った特典はないのですが、ベーシックな仕様となっているため普通に法人カードとして使えます。

年会費が安いことはもちろんのこと、経費を法人口座から直接引き落としできたりもするので、スタンダードな使い方をしたい方にはおすすめのクレジットカードです。

<こんな人におすすめ>

- 自分の屋号を使ってクレジットカードを作りたい方

- 免許証などの本人確認だけで作れる法人カードが良い方

- ベーシックな仕様の法人カードが良い方

フリーランスのクレジットカードに関する良くあるQ&A

フリーランスがクレジットカードを作る際に、良くある質問を以下に分かりやすくまとめてみました。

それぞれフリーランスが抱きやすい疑問なので、是非ともあなたも一度クレジットカードを作る前に確認しておいてくださいね。

Q1:フリーランスだとクレジットカードは作れないのか?

フリーランスだから作れないという訳ではなく、クレジットカードの審査に引っかかるような条件を満たしているから作れないといった方が良いですね。

クレジットカードを作る際には、個人の「信用」を審査されるのでこれまでにクレジットカードの支払い延滞が長期的にある方や、債務整理などを行なったことがある方は難しいでしょう。

ですので、必ずしもフリーランスだからクレジットカードを作れないということはないので、安心してください。

Q2:フリーランスのクレジットカードは個人用と事業用で分けるべきなのか?

駆け出しのフリーランスの方であれば、個人用と事業用で分ける必要はないでしょう。

ある程度所得が多い人は分けた方が良いかもしれませんが、そうでもない方は分けなくても困ることはあまりありません。

特にフリーランスになりたての方は、所得がそれほど高くないと思いますので、法人カードの年会費がもったいないですね。

Q3:フリーランスはクレジットカードを複数枚持っておいた方が良いのか?

結論から言うと、フリーランスはクレジットカードを複数枚持っておいた方が良いです。

特に海外を拠点に活動しているフリーランスの方は、尚更複数枚のクレジットカードを保持しておいた方が万が一の時のために助かります。

海外だと使いたい時に使えない銘柄のクレジットカードや、ポイントが貯まる場面で使えるクレジットカード等が違ってきますので、そういった場面で臨機応変に対応するためにも複数枚持っておいた方が良いですね。

また、多いのが嫌だと言う方は、最低でも3枚はクレジットカードは作っておくようにしてください。

Q4:フリーランスのクレジットカードの限度額はどのくらいなのか?

クレジットカードの限度額については、それぞれのカードで異なります

クレジットカードを発行する際に限度額の設定ができるのですが、フリーランスの場合は高額に設定して申し込むと審査に通らない場合があるので、出来るだけ少額の設定にするか指定しない方が審査には通りやすいです。

フリーランスが一枚のクレジットカードで使える利用額的には大体30〜80万円代が多く、それ以上に使えるようにしたい方は複数枚のクレジットカードを作ることをおすすめします。

複数枚持っていることで、その合計額が最大の利用額となりますので、ストレスなく利用できることでしょう。

Q5:フリーランスの年収はクレジットカードを作る際に関係あるのか?

フリーランスに関わらず、定期的な収入がない方にはクレジットカードの発行は難しいです。

クレジットカードの申し込みの際には、「年収」を書く欄があるのでそこにあなたの年収を記入する訳ですが、あまりにも低すぎると不信感を抱かれるのである程度見込みでも良いので多めに書いておくことをおすすめします。

それでも不安な方は、年収関係なく現在収入さえあれば作れるクレジットカード「ACマスターカード」がおすすめですね。

フリーランスにはクレジットカードが必要不可欠!

昨今はネットを介してお金のやり取りをすることが多くなっているので、フリーランスの方はクレジットカードは必要不可欠といっても過言ではありません。

クレジットカードがないと何かと不便なことが多いので、必ず最低でも3枚程度はクレジットカードを作っておきましょう。

そうすることで、経費の流れが可視化できたり、支払いがスムーズに行えたり身分証明に使えたりと、前述した通りかなりのメリットがあるのでないに越したことはありません。

逆に持っていないと、クライアント等にも不審がられる恐れもあるので、フリーランスは必ず複数枚は持っておいてくださいね。